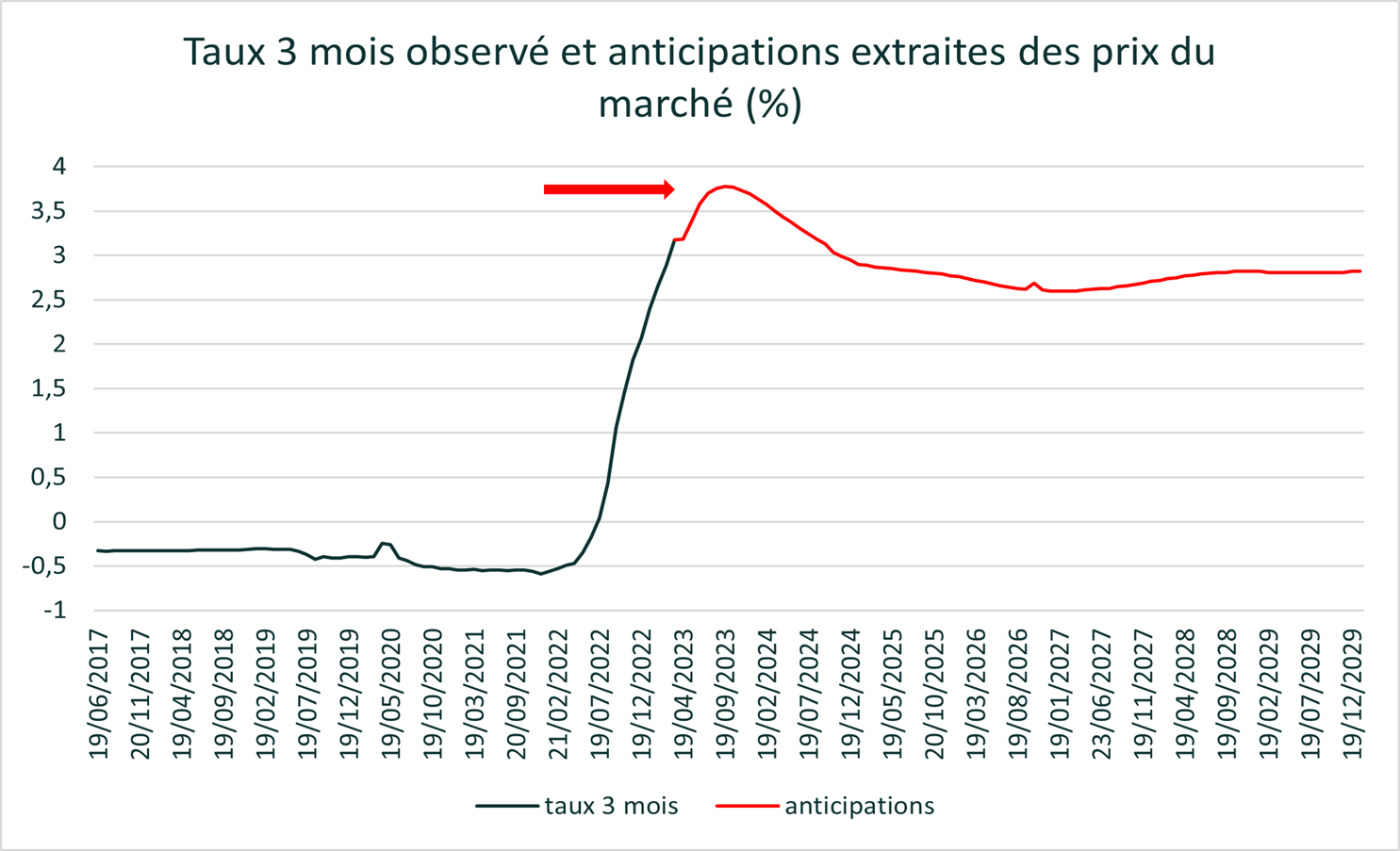

La BCE anticipe une inflation moyenne de 6.3% en 2023 et 3.4% en 2024 avec un taux qui se rapprocherait de 2% fin 2024. Par conséquent, la normalisation des taux de la BCE devrait débuter à ce moment.

Les récents évènements du marché bancaire (SVB, Crédit Suisse, First Republic …) ne remettent pas en cause la politique monétaire actuelle.

Jeudi 4 mai, la Banque Centrale européenne (BCE) a annoncé pour la septième réunion consécutive une hausse de ses taux d’intérêt de 0,25 point, portant le taux de dépôt à 3,25 %. Si ce n’est pas encore la fin du durcissement monétaire dans la zone euro, il s’agit néanmoins d’un ralentissement.

Ainsi les taux n’auraient pas vocation à rester indéfiniment haut, selon les anticipations des spécialistes (cf. graphique).

Quels placements choisir pour sécuriser des niveaux de taux hauts en conservant une disponibilité des fonds dans un délai court ?

L’une des solutions pour sécuriser des taux élevés consiste à opter pour des comptes à terme à taux fixe sur des maturités longues.

Ces produits offrent une simplicité de mise en place, permettant aux investisseurs de bloquer leur capital sur une période déterminée. Cependant, cette approche est limitée à la maturité du dépôt, ce qui signifie que les investisseurs ne pourront pas profiter d’une éventuelle hausse des taux d’intérêt si celle-ci persiste au-delà de la durée fixée.

Une solution plus adaptée consiste à mettre en place des contrats de capitalisation avec un investissement dans le fonds en euros d’un assureur.

Le fonctionnement de ce type de contrat est le suivant : l’assureur investit dans des obligations de maturités longues et garantit à l’investisseur le capital à 100 % à tout moment et une disponibilité des fonds en moins de 15 jours. Les rendements offerts par ces contrats sont généralement supérieurs à 4,00 % et devraient connaître une hausse dans les prochaines années, étant donné que les assureurs intègrent à leur portefeuille des obligations à taux fixe, de maturité longue et à haut rendement.

Investir dans le fonds en euros d’un contrat de capitalisation présente plusieurs avantages.

Tout d’abord, cela permet de sécuriser des taux de rendement élevés sur une longue durée, offrant ainsi une certaine stabilité aux investisseurs. De plus, contrairement aux comptes à terme, cette solution offre la possibilité de profiter du potentiel de hausse des taux d’intérêt. En investissant auprès d’un assureur, les investisseurs diversifient également leur risque par rapport aux placements bancaires traditionnels.

Enfin, la liquidité offerte par les contrats de capitalisation est généralement plus importante que celle des comptes à terme, avec une disponibilité des fonds en moins de 15 jours.

Pour mettre en place un investissement dans un contrat de capitalisation, il est recommandé de se tourner vers un professionnel habilité. Ces experts pourront accompagner les investisseurs dans la sélection de contrats adaptés à leurs besoins.

L’équipe Fintis se tient à votre disposition pour vous accompagner dans la mise en place de contrats de capitalisation.

Keep In Touch